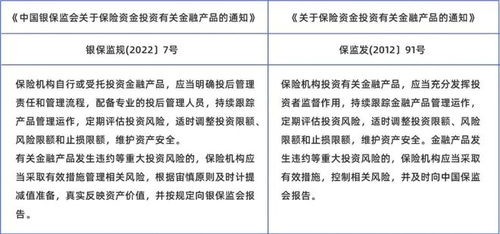

中國銀行保險監督管理委員會(以下簡稱“保監會”)發布了《關于保險資金投資有關金融產品的通知》(以下簡稱《通知》)。該《通知》是繼《保險資金運用管理辦法》等基礎性文件后,對保險資金投資范圍的進一步細化和規范,旨在優化保險資產配置結構,防范投資風險,提升資金運用效率,引導保險資金更好服務實體經濟。

一、 《通知》的核心要點與變化

- 拓寬投資范圍,明確產品資質:《通知》明確并適度拓寬了保險資金可投資的金融產品范圍,主要包括商業銀行理財產品、銀行業金融機構信貸資產支持證券、信托公司集合資金信托計劃、證券公司專項資產管理計劃、保險資產管理公司基礎設施投資計劃、不動產投資計劃和項目資產支持計劃等。對各類金融產品的發行主體、基礎資產、信用評級、風險控制等設置了明確的資質要求,強調了“穿透式”監管原則,要求識別最終投資資產的風險實質。

- 強化風險管理與限額約束:《通知》進一步強化了保險機構作為投資主體的風險管理責任。要求保險機構建立完善的投資決策、風險管理和內部控制制度,對擬投資的金融產品進行獨立的盡職調查和風險評估。設定了投資比例上限,例如,投資單一金融產品的余額,不得高于該產品發行規模的25%;投資單一融資主體的非標準化債權類資產余額,不得高于保險公司上季末總資產的15%等,旨在防止風險過度集中。

- 規范交易結構與信息披露:《通知》強調金融產品的交易結構應當清晰、透明,風險收益特征明確,法律關系明晰。要求產品管理人(如信托公司、證券公司、保險資產管理公司等)履行主動管理職責,不得進行通道業務。強化了信息披露要求,要求產品管理人定期向投資者披露產品運行、風險狀況、凈值等信息,保障保險機構作為投資者的知情權。

- 引導服務實體經濟:《通知》的導向之一是引導保險資金通過投資合規的金融產品,流向符合國家戰略和產業政策的領域,如基礎設施、重大工程、戰略性新興產業等,從而在風險可控的前提下,發揮保險資金長期、穩定的優勢,支持實體經濟發展。

二、 對保險資金投資管理的深遠影響

- 提升資產配置的靈活性與效率:《通知》在規范的前提下拓寬了可選投資標的,為保險機構,特別是中小型保險公司,提供了更多元化的資產配置工具。通過投資于不同風險收益特征的金融產品,保險機構可以更靈活地構建投資組合,在滿足償付能力要求的尋求更優的風險調整后收益,提升資金運用的整體效率。

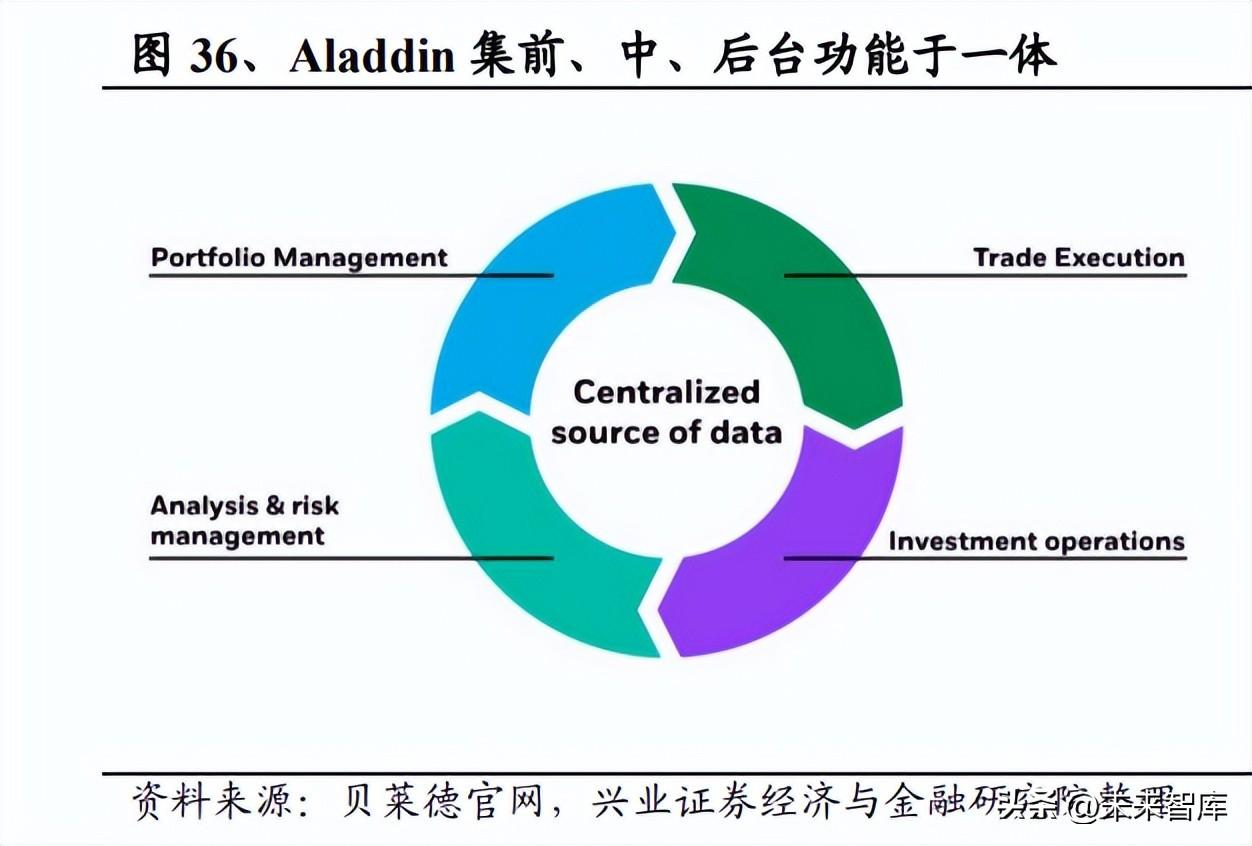

- 對風險管理能力提出更高要求:隨著投資范圍的擴大和產品復雜性的潛在增加,《通知》將風險管理的責任壓實到了保險機構自身。保險機構必須提升自身的投研能力、信用評估能力和“穿透式”風險識別能力。建立覆蓋投前、投中、投后的全流程風控體系,將成為保險資金投資管理的核心競爭力。投資團隊需要更加審慎地評估底層資產質量、交易對手信用以及市場流動性風險。

- 驅動投資管理模式專業化、精細化:簡單的“一刀切”或依賴外部評級的投資模式將難以為繼。保險機構需要根據《通知》要求,建立針對不同類別金融產品的差異化投資策略、審批流程和投后管理規范。投資管理將從粗放式向精細化、專業化轉型,對人才隊伍、系統建設和數據治理都提出了新的挑戰。

- 促進與專業資產管理機構的良性合作:《通知》明確了各類金融產品管理人的職責,鼓勵其發揮主動管理能力。這將促使保險機構在委外投資或選擇金融產品時,更加注重管理人的專業能力、歷史業績和風控水平,推動形成以能力為導向的市場篩選機制,促進資產管理行業生態的優化。

- 市場影響與合規挑戰:短期內,保險機構需要對存量投資進行梳理,確保符合新規要求;在新增投資上,需調整策略以適應新的比例約束和資質標準。部分不符合《通知》要求的金融產品或交易結構可能面臨調整或退出壓力。長期看,政策有利于保險資金投資行為的規范化和市場化,但同時也帶來了持續的合規成本與操作挑戰。

結論

保監會此次發布的《通知》是完善保險資金運用監管框架的重要舉措。它既體現了“放開前端、管住后端”的監管思路,在風險可控的前提下賦予市場更多活力;又通過強化主體責任、設置硬性約束來牢牢守住不發生系統性風險的底線。對于保險機構而言,《通知》既是機遇也是挑戰。它打開了更為廣闊的投資空間,但更關鍵的是要求保險機構必須苦練內功,全面提升投資管理能力、風險定價能力和合規運營能力,方能在日益復雜和規范的金融市場中行穩致遠,最終實現保險資金安全性、流動性和收益性的動態平衡,并更好地服務于國家經濟發展大局。